~~~~~ 健康保険税と住民税との関係性 ~~~~~

株式の譲渡所得と配当所得を享受している場合の確定申告についてお伝えします。

確定申告に記載する内容に違いにより、所得税の還付金や健康保険税、住民税に違いが発生します。

今回は、私の条件をもとに、どのように確定申告すれば、一番お得になるかを検証しました。

しかし、税務に関しては専門家ではありませんので、あくまでも参考程度にしてくださいね。

前提

① 前年の3月末に会社を退職

② 健康保険は任意継続中(協会けんぽ)→ 国民健康保険に切替を検討中

③ 株式の譲渡所得(約57万円)と配当所得(約45万円)あり(共に特定口座)

④ ふるさと納税申告あり

⑤ e-TAXで確定申告を実施

結論

- 私の場合、株式の譲渡所得および配当所得を確定申告にて総合課税で申告すると 62,815円のお得!

- 健康保険を任意継続から国民健康保険に切り替えると 年間 190,500円のお得!!

- 合計で 253,515円のお得!!!

<検証の手順>

① 国税庁 確定申告等作成コーナーにて設定条件別の所得税の還付額を計算

② ①で算出した計算結果をもとに、国民健康保険料を試算

③ 市役所の税務課の窓口で、住民税の試算を依頼

④ トータルで、どの条件で確定申告をした方が良いかを検証

確定申告の検証

<経緯>

まずは今回、確定申告に至った経緯を説明します。昨年は長い間 塩づけだった保有株が急激に回復したため、プラスに転じたところで株を売却しました。それと他の銘柄も保有していたため、配当所得も受け取ることができました。また3月には再就職先を退職しましたので、健康保険料の検討を含めて最適な確定申告の方法を検討することにしたのです。

昨年は配当所得のみを検証しましたが、今年は健康保険と住民税まで合わせての検証になりますので、少し手間は増えましたが、楽しくできたと思います。

ちなみに退職後は職業訓練校に通い、FP2級と宅建の勉強を重ね、無事にどちらとも合格できました。

もともと数字の計算はきらいではないのですね。(宅建の法律や権利の勉強は辛かった。。。)

それでは検証に移っていきましょう!

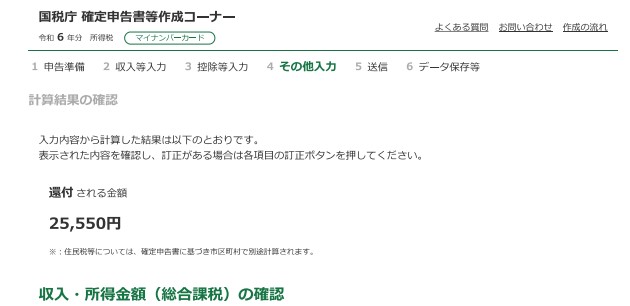

確定申告等作成コーナーでの所得税の計算

まずは国税庁の確定申告等作成コーナーにて所得税の計算を行います。

今回の設定条件は以下の3パターンとしました。

① 給与所得のみ

② 給与所得 + 株式譲渡所得 + 株式配当所得(申告分離課税)

③ 給与所得 + 株式譲渡所得 + 株式配当所得(総合課税)

株式の譲渡所得は申告分離課税に設定することはできません。従って給与のみか、配当所得を申告分離課税にするか、総合課税にするかになります。それで上記の3パターンになるのですね。

ちみに特定口座で確定申告を行わなかった場合は、申告分離課税となり税率は20%(所得税 15%、住民税5%)となります。(今回の説明では復興特別所得税は割愛しております。)

<所得税の税率>

<総合課税> <申告分離課税>

| 課税所得金額 | 税率 | 税率 | |

| 195万円以下 | 5% | 一律15% | |

| 195万円超~330万円以下 | 10% | ||

| 330万円超~695万円以下 | 20% | ||

| 695万円超~900万円以下 | 23% | ||

| 900万円超~1,800万円以下 | 33% | ||

| 1,800万円超~4,000万円以下 | 40% | ||

| 4,000万円超 | 45% |

私の場合 前年3月に退職しましたので、給与所得のみだと、195万円以下の5%となります。しかし株式の譲渡所得や配当所得を含めると課税所得が195万円超~330万円以下となり、税率は10%となるようですね。

以上、税率の設定はありますが、まずは確定申告等作成コーナーにて所得税の計算をしてみました!

ここでは、収入所得(総合課税、申告分離課税)社会保険料、健康保険料、医療費、寄付額(ふるさと納税)、家族構成などを入力し、計算させると、所得税の還付額が表示されます。

下図は各パターン毎の還付額です。

<所得税の還付額>

確定申告への記載の違いにより、還付額が随分違いますね。これは大きいです。

所得税だけと比較すると、パターン③の給与所得+譲渡所得+配当所得(申告分離課税)が最もお得のような気がします。

しかし今回は、健康保険と住民税も含めた検討しますので、ここは一旦保留にします。

健康保険税の試算

現在、健康保険は以前の会社の任意継続を適用しています。しかし保険料が月額 35,850円(年額 430,200円)と高額であり、現在は給与収入が無い私にとっては大きな負担となっています。そこで国民健康保険への変更も含めて検討することとし、市役所の窓口で相談してきました。

<検討の前提>

・健康保険の任意継続期間は最長2年間

・退職により収入が大幅に減少

・国民健康保険料の算出に適用される収入額は、確定申告の内容に基づく

・株式配当を確定申告する場合、申告分離課税でも総合課税でも総収入は同額として算定される

<国民健康保険料の算出>

私が居住している自治体では、HPから国民健康保険税の試算シートが提供されていました。今回はこの試算シートを使って計算してみます。

ここでは国民健康保険への加入の有無、給与収入、年金収入、その他の所得などを入力します。

その結果、下図のように健康保険料税額が計算されました。

①給与所得のみ

②③給与所得+譲渡所得+配当所得

検討の前提で説明したとおり、配当所得を申告分離課税にしても総合課税にしても、総収入は同額になるので、パターン②③は同額になります。

以上のように、国民健康保険税額は試算できました。任意継続は年間 約43万円でしたから、パターン②③の場合でも、年間 約19万円の負担減となります。これはかなり大きいです。

しかし ここでも また一旦保留しておきます。

住民税の試算

住民税に関しては、国民健康保険のように自治体から試算シートが提供されていませんでした。

それで市役所の窓口に出向いて、相談しながら住民税の試算をお願いしました。

<住民税の試算結果>

住民税は窓口で試算して頂けるものの、その結果をペーパーで受領することはできませんでした。しかし口頭で回答を頂き、以下のような結果になりました。

| 検討パターン | 住民税(年額) |

| ① 給与所得のみ | 5,500円 |

| ② 給与所得 + 株式譲渡所得 + 株式配当所得(申告分離課税) | 27,100円 |

| ③ 給与所得 + 株式譲渡所得 + 株式配当所得(総合課税) | 14,300円 |

ここでは何故かパターン②が最も高く算定されました。窓口の担当者の方に確認しましたが、これで間違いないようです。計算内容はこちらでは把握できないため、これを基に検討してゆきます。

ここで一つ検討する項目があると窓口の担当者の方から教えてもらいました。

特定口座における株式の譲渡所得や配当所得については、すでに証券口座から住民税が徴収されており、今回算定した住民税よりも多かった場合、還付されるとのこと。

それは良い事を教えて頂いたということで、譲渡所得と配当所得の住民税にまつわる部分を確認しました。(証券会社から発行される特定口座年間取引報告書で確認できます。)

| 項目 | 明細内容 | 税額 |

| 譲渡所得 | 株式等譲渡所得割(住民税) | 28,530円 |

| 配当所得 | 配当割額(住民税) | 22,898円 |

左記の税額が、今回試算した住民税額より多かった場合、還付されるそうです。

なお、私たちは確定申告を行うだけで、住民税の還付に対する特別な手続きは無いそうです。

最終検証

ここまで 所得税の試算、国民健康保険税の試算、住民税の試算を行ってきましたが、いよいよ最終的な検証に入ります。

なお 市役所に確認したところ、所得・配当割については、株式の取引を確定申告しないと適用されないとのことです。 しかし株式配当が申告分離課税であっても総合課税であっても同様に扱われるそうです。従ってパターン②と③では、株式譲渡の所得割と、株式配当の配当割の合計した金額が適用されます。

その結果を踏まえて試算した結果が以下の表になります。

| パターン | 所得税還付額 | 国民健康保険税額 | 住民税(年) | 所得・配当割 | 住民税還付額 | 納税総額 |

| ① | -25,550 | 69,500 | 5,500 | 0 | 0 | 49,450 |

| ② | -145,859 | 239,500 | 27,100 | 51,428 | -24,328 | 96,413 |

| ③ | -183,074 | 239,500 | 14,300 | 51,428 | -37,128 | 33,598 |

| 差 額 | 157,524 | 170,000 | 21,600 | 51,428 | 37,128 | 62,815 |

以上の結果から、パターン③「給与所得 + 株式譲渡所得 + 株式配当所得(総合課税)」年額 33,598円 が最も有効という結論に達しました。パターン②との差額は 62,815円 もう少し欲しかったですね(笑)

それと健康保険は任意継続から国民健康保険への切替えになります。

こちらは現在の月額 35,850×12ヶ月=430,200円 ⇒ 239,500円(年額)となりますので、190,700円 節約できることになります。これは結構大きいです! 何も考えずに任意継続を続けると、あと1年この金額を払うことになります。ある意味こわいですね。

今回、確定申告の工夫と健康保険の切替の合計で 253,515円

少し手間は掛かりましたが、十分な見返りではないでしょうか。

今回のケースでは収入が少なかったためにこのような結果になりましたが、また収入が増加した際には効果も大きくなると思います。

今回は勉強しながら進めましたので時間は掛かりましたが、良い勉強になりました。また来年もチャレンジしたいと思います。

前述していますように、私は税務に関して専門家でもありませんし、あくまでも事例の紹介ですので、参考までにされてください。もし実施されるのであれば自己責任でお願い致します。